Tudo O Que Você Precisa Saber Sobre Ações para Começar a Investir

29 maio 2020

Já ouviu falar sobre ações? O artigo de hoje é dedicado exclusivamente a esses ativos, portanto, explica tudo o que você precisa saber sobre ações e começar a investir.

Falar sobre investimentos é delicado, principalmente quando se trata da renda variável.

Há quem tenha raiva dessas aplicações, há quem ame e que ainda não sabe muita coisa a respeito.

De qualquer forma, é sempre bom adquirir conhecimento sobre diferentes formas de ganhar dinheiro e fazer o patrimônio crescer. Dentre elas está o investimento em ações.

Infelizmente ainda existem muitas pessoas que pensam que investir é apenas para quem tem muito dinheiro ou que é muito arriscado.

A boa notícia é que essas duas informações são mitos já desmentidos aqui no blog. Já falamos sobre como investir com custo zero, investimentos para quem tem pouco dinheiro e como se proteger dos riscos nos investimentos.

Se você tem interesse em aprender mais sobre esses ativos, continue nesse artigo e aprenda:

- o que são ações

- como funciona o mercado de ações

- vantagens e riscos

- custos de investir em ações

- como começar a investir em ações

Ressalto que, por se tratar de um assunto complexo e extenso, o conteúdo do artigo foi apresentado de maneira mais objetiva e contempla os pontos principais dos tópicos citados acima, como um "resumão" sobre ações.

Informações mais técnicas e aprofundadas virão em outros artigos no futuro, que serão dedicados apenas a um tópico de interesse.

ATENÇÃO: CONTEÚDO MERAMENTE INFORMATIVO.

Tudo O Que Você Precisa Saber Sobre Ações para Começar a Investir

Para começar a aprender tudo o que você precisa sobre ações, vamos começar do começo!

O que são ações?

As ações representam uma fração do capital de uma empresa, sendo este último o patrimônio inicial investido pelos sócios para o seu funcionamento.

Dessa forma, quando você adquire uma fração desse capital que pertence à empresa, você se torna sócia desse empreendimento, participando dos seus lucros e prejuízos.

As empresas listadas na bolsa de valores são as empresas/companhias/sociedades que possuem capital aberto.

As ações são emitidas por empresas que desejam captar recursos para investir em seu crescimento e desenvolvimento.

A primeira oferta de ações de uma empresa é chamada de IPO (Initial Public Offering), em português, Oferta Pública Inicial. Digamos que a sigla em inglês se pronuncia como "ai-pí-ôu".

Como funciona o mercado de ações?

As ações, comumente chamadas de "ativos" ou "papéis" (pelo motivo de que antes eram impressas para comprovar a pequena participação no capital de uma companhia), são negociadas em um mercado próprio chamado bolsa de valores, que é um ambiente de negociações onde os investidores podem comprar e vender seus títulos.

Além das ações, a bolsa de valores contempla também a negociação de outros ativos.

A principal função da bolsa de valores é manter transparente e adequado o local para as negociações de compras e vendas de ações.

Esse mercado deve ser "organizado", gerenciado e legalizado.

No Brasil, temos apenas uma bolsa de valores, a B3 (Brasil, Bolsa, Balcão), que na verdade também é uma empresa, sediada em São Paulo, e uma das maiores em infraestrutura de mercado financeiro no mundo.

Cabe à B3 criar e administrar sistemas de negociação na bolsa de valores, registrar os ativos e outros serviços.

Quanto à regulação desse mercado, existe a Comissão de Valores Mobiliários (CVM) que disciplina as principais regras do mercado financeiro, além de fiscalizar o cumprimento das normas estabelecidas por esse órgão.

Dentre as principais responsabilidades da CVM, algumas importantes para o mercado de ações são:

- o registro das companhias (empresas) abertas;

- organização, funcionamento e operações das bolsas de valores;

- administração de carteiras e a custódia de valores mobiliários.

Isso quer dizer que, apesar de que algumas pessoas enxergam a bolsa de valores como um cassino, esse é um mercado sério que possui vários agentes envolvidos na regulamentação e bom funcionamento do mercado.

Apesar de que um dia já foi assim, não é necessário se deslocar ou fazer muitos esforços para comprar ações.

Atualmente, a maneira mais prática de negociar ações é por meio da plataforma das corretoras de valores, chamada home broker.

Por meio dessa plataforma é possível enviar as chamadas ordens de compra e de venda.

O próprio processo de abrir conta em uma corretora, inclusive, não é muito burocrático. Para saber como escolher a melhor corretora e abrir uma conta, clique aqui.

Quais são as vantagens e riscos envolvidos no investimento em ações?

Como já falamos em artigos anteriores, existe uma relação entre risco e retorno, de forma que normalmente a maior rentabilidade é um "prêmio" por correr um risco maior. Por isso vamos ver esses dois tópicos juntos.

O risco do investimento em ações

Vamos começar pelos riscos, que normalmente são os responsáveis pelo medo que as pessoas têm de investir em ações.

Já falamos mais sobre eles nesse artigo, em que também abordamos os principais riscos em investimentos e como se proteger.

Retomando o conceito de risco, que diz respeito à possibilidade de insucesso nos investimentos por meio de perdas na rentabilidade ou até mesmo do montante investido, e se relaciona diretamente com a previsibilidade de retorno da aplicação.

Dessa forma, todo investimento possui riscos, em menor ou maior grau.

Em se tratando das ações, o que normalmente assusta mais as pessoas são as oscilações na cotação das ações, que é normal dessa classe de investimentos, visto que é renda variável, portanto, pouco previsível.

|

| Risco em ações — Tudo O Que Você Precisa Saber Sobre Ações e Começar a Investir |

Essas oscilações podem ocorrer pelo chamado risco de mercado, que diz respeito ao cenário externo como um todo (nacional e global).

Dessa forma, praticamente não há dúvidas de que o preço das ações serão afetados por crises econômicas, por exemplo, como tem acontecido durante a pandemia do coronavírus.

Assim como falamos no artigo sobre riscos, esse tipo de risco não está sob o seu controle.

Afinal, como você evitaria uma crise econômica sozinha, por exemplo?

Apesar disso, é possível minimizar esse risco por meio da diversificação e da escolha de boas ações.

O ideal é optar ações de empresas sólidas e resilientes, diversificando entre setores e países, se possível.

Existem ainda outros riscos que estão mais sob o seu controle, como o risco de empresa e risco de corretora.

Uma empresa que não possui bons gestores, planos de crescimento ou uma saúde financeira considerável pode se envolver em escândalos, perder valor de mercado ou perder algum gestor importante na companhia, provocando oscilações no preço das suas ações.

Assim, cabe a você escolher boas ações que não demonstrem perspectivas negativas para o futuro, assim como é muito importante escolher a melhor corretora para efetuar suas transações.

Caso você tenha saldo em conta na sua corretora e ela quebre, infelizmente não é possível recuperar a quantia. Mas o mesmo não acontece com as suas ações.

Elas são suas (e não da corretora), portanto, ficam registradas em seu CPF e você não perderá a titularidade delas se a corretora quebrar, pois a custódia das suas ações é garantida pela Companhia Brasileira de Liquidação e Custódia (CBLC).

Por fim, há o risco de liquidez, relacionado à disponibilidade de compradores quando você precisar ou quiser vender uma ação.

Novamente, esse risco é minimizado (ou até mesmo eliminado) comprando ações de boas empresas, normalmente muito negociadas no mercado.

Como você pôde perceber, investir em ações envolve alguns riscos e oferece pouca previsibilidade de retorno. Dessa forma, pode-se esperar uma alta rentabilidade para compensar os riscos.

Vantagens de investir em ações

As principais vantagens em investir em ações são:

↝ perspectiva de rentabilidade maior que na renda fixa (em algumas empresas, até mesmo a porcentagem de distribuição dos lucros podem superar a renda fixa);

↝ se tornar sócia de grandes empresas mesmo com um pequeno capital;

↝ não precisar arcar financeiramente com os prejuízos mas ainda assim participar dos lucros, recebendo proventos com dividendos e juros sobre capital próprio;

↝ possibilidade de ganhos exponenciais na valorização dos preços dos ativos;

↝ poder entrar e sair do negócio a qualquer momento, sem burocracias;

↝ investir em um negócio, ganhar com a sua valorização e/ou proventos e sem precisar gastar tempo gerenciando o negócio;

↝ isenção do Imposto de Renda (IRPF) até R$20.000,00 em negociações de venda.

Sendo assim, é realmente atrativo começar a investir em ações para de fato conseguir multiplicar o seu patrimônio e não apenas competir com a inflação, como normalmente acontece na renda fixa.

Custos de investir em ações

Esse é um dos pontos que mais me motivaram a começar esse blog.

Passei a vida inteira, assim como a maioria das pessoas, pensando que "investimento é só para os ricos" e que, sendo algo tão bom e rentável, certamente envolveria muitos custos.

E sim, existem custos em investir em ações mas, caso você queira, é possível eliminar praticamente todos os custos, como eu ensinei nesse artigo.

Veja os principais custos (aplicáveis à quem faz operações normais com ações):

↝ Transferência bancária

Para começar a investir, é necessário que o dinheiro esteja disponível na sua plataforma de investimentos.

Os bancos têm suas próprias corretoras (consideradas mais seguras, apesar de que as corretoras também são), contudo, costumam cobrar taxas altíssimas. Portanto, recomenda-se que você utilize corretoras independentes.

Assim, é necessário fazer uma transferência bancária para a sua conta na corretora.

Você pode eliminar o custo dessa transação utilizando os bancos digitais, como Inter, Nuconta, Next e outros.

↝ Taxa de corretagem

Já falamos sobre as funções da corretora de valores, que é basicamente "fazer uma ponte" entre você e o mercado financeiro.

Essa taxa é a remuneração pelo serviço prestado pela corretora (seja ela independente ou não) no intermédio da negociação que você solicitou (compra ou venda).

Essa taxa pode ser um valor fixo, percentual ou ambos, e você pode conferir esse custo no site da corretora.

Ou seja, a cada compra e venda de ações, seja apenas de uma unidade, essa taxa pode ser cobrada e seus preços são diversos: desde menos de R$10 a próximo aos R$50,00.

Uma forma de eliminar esse custo é aproveitar oportunidades de corretagem zero, oferecidas pela Clear Corretora (grupo XP) e home broker do Banco Inter.

↝ Taxa de custódia

É a cobrança pelo serviço de guarda dos seus ativos.

Em síntese, ela e é cobrada pela bolsa de valores e repassada pelas corretoras de valores, apesar disso ser pouco praticado pelas intermediadoras.

Segundo a B3, investidores com um patrimônio inferior a R$300.000 estão isentos da taxa de custódia.

Você pode saber mais sobre essa taxa, que é cobrada mensalmente e de forma proporcional ao patrimônio, clicando aqui (site B3).

Além da taxa cobrada por "armazenar" os seus ativos com segurança, a B3 também cobra uma taxa chamada de manutenção de conta de custódia que varia de acordo com o valor dos ativos.

Saiba mais sobre essa taxa clicando aqui, visto que normalmente a corretora não repassa esse custo ao cliente, portanto, é como se você ficasse isenta dela.

↝ Outras taxas da B3

A nossa bolsa de valores (B3) exerce alumas funções importantes no mercado financeiro e, portanto, cobra algumas pequenas taxas pelos seus serviços, chamadas emolumentos.

As taxas percentuais são cobradas por negociação (ordem enviada à bolsa de valores) e liquidação, que ocorre quando a ordem é de fato executada e ocorre a saída ou recebimento do dinheiro.

Essas taxas contemplam:

Fonte: B3 (MAIO/2020)

Nota: foram anunciadas algumas mudanças nas taxas praticadas pela B3 para 2020, contudo, não encontrei nenhuma data para que essas alterações entrem em vigor, portanto, segui a informação que consta no site oficial da nossa bolsa de valores (B3).

↝ Imposto de Renda

Para as movimentações com volume de vendas inferior a R$20.000,00 há a isenção do Imposto de Renda Pessoa Física (IRPF).

Superando esse valor, a alíquota é de 15% para as chamadas operações normais (compras e vendas de um mesmo ativo realizado em dias distintos).

Nas operações de day trade, compra e venda da mesma quantidade de um mesmo ativo no mesmo dia, essa alíquota é de 20% sem nenhuma isenção.

Quanto aos proventos, os dividendos são isentos de IRPF no seu recebimento, enquanto os juros sobre capital próprio sofrem retenção de 15% de IR na fonte (você já recebe o provento líquido do imposto).

A obrigação de fazer a declaração do Imposto de Renda

Falando sobre sobre os custos de investir em ações, tratamos da obrigação principal de pagar o imposto de renda, obrigação sobre a qual podemos nos isentar o vender menos de R$20.000,00 por mês na modalidade swing trade (ou seja, não comprar e vender as mesmas ações no mesmo dia).

Apesar da possibilidade de isenção quanto à obrigação de pagar, a obrigação (chamada de acessória) de declarar o Imposto de Renda ainda persiste, o que normalmente confunde muitos investidores iniciantes.

Segundo a Instrução Normativa Receita Federal nº 1.924, de 19 de fevereiro de 2020:

❝ Está obrigada a apresentar a Declaração de Ajuste Anual do Imposto de Renda Pessoa Física referente ao exercício de 2020, a pessoa física residente no Brasil que, no ano-calendário de 2019:

- obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas. ❞

Essa obrigação está prevista em lei e, normalmente é "reiterada" pelas instruções normativas todo ano.

A declaração é feita anualmente, normalmente o seu prazo final é o dia 30 de abril e ela é feita sempre no ao seguinte ao fato gerador.

Por exemplo: se você começou a operar na bolsa de valores em 2020 (fato gerador), deverá fazer a sua declaração no ano que vem, em 2021, mas com as informações referentes a 2020.

Para fazer a declaração, você pode contratar um profissional para isso (eu! - blog.queromeformar@gmail.com) ou aprender a fazer pela internet, o que é perfeitamente possível e muitas pessoas o fazem (gratuitamente).

Ou seja: a partir do momento que compra uma ação, mesmo que você fique isento do pagamento de imposto de renda, você fica obrigada à fazer a sua declaração de imposto de renda referente àquele ano em que a operação ocorreu.

Como funcionam as negociações

Quanto às negociações (compras e vendas de ações), são os detentores dessa fração de capital (ação) que põem os seus títulos à venda em busca de uma comprador interessado.

O preço da ação (cotação) é determinado por uma lógica de oferta e demanda, de acordo com as ordens de compra e de venda que são enviadas na bolsa de valores a todo momento.

Dessa forma, para que uma negociação seja concluída (uma pessoa conseguir efetivamente vender uma ação à outra), é necessário que alguém esteja disposto a comprar o ativo no mesmo valor que alguém que esteja vendendo.

Quanto à parte prática de como comprar uma ação, você pode acessar o próximo artigo sobre finanças (investindo em ações na prática).

A plataforma de negociações, o home broker, gráficos e outros dados das ações podem ser acessados a qualquer momento do dia, contudo, a bolsa de valores determina um horário de funcionamento para as negociações, chamado de pregão.

No brasil, desde 2005 temos apenas o pregão digital ou eletrônico, que ocorre virtualmente por meio dos home brokers.

❝ O sistema online da bolsa de valores cruza as informações de lances e ofertas de ações, fechando os negócios de forma automatizada. ❞ — Blog Magnetis.

É durante o pregão que o mercado realmente está funcionando, recebendo as ordens de compra e venda que são executadas quando existe uma ordem de compra no mesmo preço de uma ordem de venda (regra geral).

Ou seja, para efetivamente comprar e/ou vender ações, você deve acessar o seu home broker nos seguintes horários:

|

Fonte: B3 (MAIO/2020) |

Esses horários normalmente estão sujeitos a variações quando do horário de verão no Brasil ou em outros países.

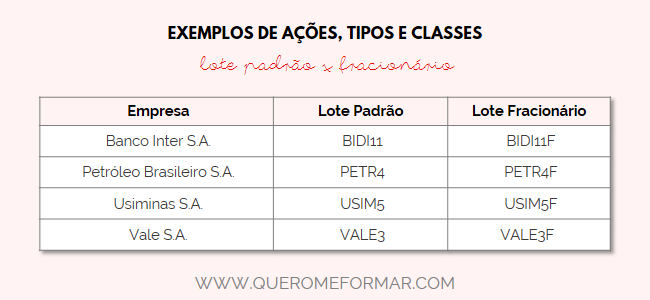

Lotes e tipos de ações

As ações são negociadas em lotes, em que o lote padrão é composto por 100 ações e o lote fracionado suporta negociações de 1 a 99 ações.

As ações negociadas no mercado fracionário são identificadas facilmente pela presença da letra F ao final do seu ticket.

O ticket é a identificação das empresas na bolsa de valores e é representada por 4 letras em maiúsculo + 1 ou 2 números (+ letra F, se negociada no lote fracionário).

Naturalmente, as letras estão relacionadas ao nome da empresa, enquanto os números presentes no ticket representam o tipo de ação negociada.

Os principais tipos de ações são:

- ações ordinárias (ON) = concedem direito a voto nas assembleias de acionistas, representadas pelo número 3.

- ações preferenciais (PN) = concedem aos seus titulares a preferência na distribuição dos dividendos e são representadas pelo número 4.

- units = combinação de ações ordinárias e preferenciais em um mesmo título, designadas pelo número 11.

Esses tipos ainda podem englobar classes de ações, dando espaços a outros números (de 5 a 8 para representar as classes de ativos de A a D, respectivamente).

Em síntese, essas classes podem designar benefícios ou características diferentes para cada ativo.

Sendo assim, as ações negociadas no mercado à vista (lote padrão) não possuem a letra F ao final.

Exemplos:

As empresas podem negociar as ações que forem favoráveis à ela, de forma que pode-se encontrar apenas um tipo de ação ou mais de um.

Ressalta-se que, no caso de negociar ações em lote fracionário (1 a 99 unidades), deve-se acrescentar o F ao final, assim sendo:

Modalidades das operações em ações

Por fim, vamos falar sobre as várias formas de operar em ações.

O mercado de ações oferece grande liberdade aos seus investidores: você pode comprar quantas ações quiser e seu capital permitir, assim como pode vendê-las quando quiser.

Dessa forma, existem várias formas de operar em ações e cada um escolhe a que mais condiz com o seu perfil e capital disponível.

Essas opções estão relacionadas ao tempo que você mantém o ativo na sua carteira e a rentabilidade que cada modalidade tem potencial de oferecer.

São elas (em síntese):

- buy and hold = uma estratégia que visa manter os ativos em carteira visando uma rentabilidade a longo/longuíssimo prazo, que é realmente o período que acredita-se que as ações são extremamente lucrativas;

- position trade = agora vislumbrando um horizonte de tempo menor, nessa operação o investidor mantém as ações em sua carteira por poucos anos ou alguns meses com o objetivo de obter altas rentabilidades com pouca exposição aos ativos por muito tempo;

- swing trade = como se fosse um meio termo entre o day trade e o swing trade, o investidor mantém um ativo por dias ou anos, de acordo com o seu objetivo e/ou performance da carteira;

- day trade = compra e venda a mesma quantidade de ativos dentro de um pregão (funcionamento da bolsa), visando rentabilidade a curtíssimo prazo.

Logo, para saber mais sobre cada uma dessas modalidades e estratégias adequadas à elas, é necessário buscar mais conhecimento sobre o assunto.

Isso pode ser tratado em artigos futuros aqui no blog, mas já é possível obter muito conhecimento de forma gratuita na internet.

Acionista minoritário

Falamos acima sobre as ações ordinárias (código 3) que dão direito a voto. Assim, pode passar pela sua cabeça: então eu posso comprar ações e controlar a Petrobrás, por exemplo?

Nesse caso torna-se importante falar sobre o acionista minoritário, que não possui influência na companhia, visto que ele não possui ações suficientes para isso.

Dessa forma, nós, meros mortais que compramos algumas ações negociadas na bolsa de valores, somos acionistas minoritários e não podemos controlar as empresas das quais temos ações.

Cabe ressaltar que isso não lhe tira nenhum benefício ao se tornar acionista por meio da compra de ações, além do fato de que o acionista minoritário tem os seus direitos garantidos por lei, por ser considerado como parte vulnerável na relação societária.

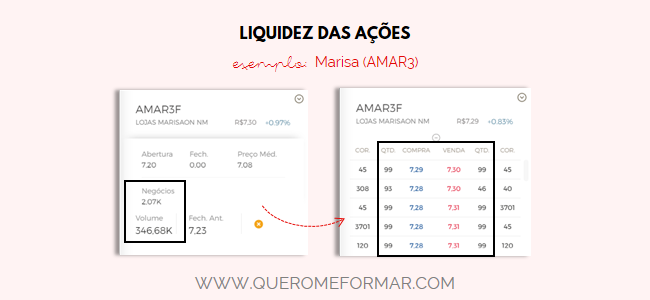

A liquidez no mercado de ações

Em termos gerais, a liquidez representa a facilidade com que um ativo (investimento) pode ser convertido em dinheiro sem perda do valor original.

Dessa forma, quando falamos em liquidez no mercado de ações, estamos nos referindo à possibilidade e facilidade de que você se desfaça do investimento para resgatar o dinheiro.

Dado que as ações são instrumentos patrimoniais, quem compra uma ação tem a posse dela.

Logo, para se desfazer do ativo é necessário "transferir" a posse desse ativo à outra pessoa por meio da venda. Essa é a chamada liquidação física.

Como já falamos anteriormente, para que a venda se concretize, é necessário que exista alguém "na outra ponta" disposta a comprar as ações nas condições em que você está vendendo.

Dessa forma, quando existe poucos interessados (ação com baixa liquidez), torna mais difícil que você consiga vender o ativo em condições mais favoráveis, sendo necessário, às vezes, ter de baixar muito o preço para conseguir vender ou elevar muito para conseguir comprar.

Nas ações, essa liquidez pode ser percebida pelo volume de negócios fechados ou volume de ativos negociados de uma determinada ação, seja durante o pregão ou em média durante um período.

Não há um consenso quanto a um número mínimo para reconhecer uma boa liquidez, mas você observar isso no próprio home broker, acompanhando o book de ofertas da ação e verificando, por exemplo, se existem muitas negociações sendo fechadas, muitos ativos sendo negociados (quantidade) ou muita diferença entre os preços de compra e venda.

Um exemplo: vamos à tradicional Petrobrás (Petróleo Brasileiro S.A. - PETR4).

|

Fonte: site Fundamentus (29/05/2020). |

Seu volume médio de negociações, em reais, no últimos dois meses é de R$ 1.734.550.000 (mais de um bilhão), ou seja, ela é uma ação muito negociada na bolsa de valores.

O que significa que, se você desejasse comprar ou vender ações de PETR4, certamente o faria com muita facilidade.

Agora, vejamos uma "comparação" entre o volume de negociações e negócios de PETR4 e AMAR3 (Lojas Marisa - Marisa Lojas S.A.).

Fonte: home broker Clear (29/05/2020)

Perceba que o volume de negócios (ordens de compra/venda executadas) de PETR4 é próximo ao volume (quantidade de ativos sendo negociados) de AMAR3.

Além disso, apesar de a diferença de preços verificada entre as ordens de compra e venda nos dois ativos ser muito pequena, pode-se verificar que a quantidade de ativos sendo negociadas é bem menor em AMAR3 do que em PETR4.

Isso significa que as ações das Lojas Marisa têm menos liquidez do que as de Petrobrás (mas não necessariamente que AMAR3 tem pouca liquidez).

Observação: não tenho informações acerca do período ao qual se referem os dados do home broker, mas suponho serem relativos a 1 mês.

Esse aspecto é importante ao investidor iniciante que pode passar por um momento de necessidade ou impaciência e querer vender rapidamente ação.

Contudo, ao investir um dinheiro do qual não precisará, escolhendo uma boa empresa e vislumbrando um horizonte de tempo maior do que o curto prazo, a liquidez não precisa ser levada tanto em consideração, principalmente porque boas empresas normalmente possuem uma liquidez satisfatória.

Por fim, tem-se a liquidez financeira, que está relacionada à efetiva movimentação do seu dinheiro na conta da corretora.

Isso porque, ao comprar ou vender uma ação, o dinheiro não é somado ou subtraído da sua conta no momento da negociação.

Essa operação somente após dois dias úteis, a chamada liquidez D+2 (desde 2019, visto que antes disso a liquidez era D+3).

Ou seja, quando você vender uma ação, o dinheiro somente estará disponível para resgate após 2 dias úteis (caso você queira fazê-lo).

No entanto, você não precisa aguardar esse prazo para fazer uma nova negociação com o dinheiro que ganhou na veda.

Imediatamente após vender o ativo, a quantia será incorporada ao seu saldo (poder de compra) e você poderá fazer negociações com ele.

O mesmo vale para a venda: o valor somente será descontado da sua conta após 2 dias úteis (sempre considerando o valor da operação).

Em resumo: você pode comprar ou vender ações a qualquer momento no mercado de ações, mas a negociação só será fechada se existir alguém interessado a fechar o negócio nas condições que você estabeleceu.

Após fechada a negociação, seja de compra e/ou venda, a sua conta na corretora só será movimentada 2 dias úteis depois.

Sobre o famoso IBOVESPA

Talvez você já tenha ouvido falar sobre o"Ibovespa" alguma vez, seja por um professor, familiar ou nos noticiários e é interessante que você saiba mais sobre ele antes de começar a investir em ações.

O Índice da Bolsa de Valores de São Paulo é uma carteira teórica de ações, considerado o indicador de desempenho mais importante da nossa bolsa de valores e é formado por cerca de 60 ações mais negociadas na bolsa, que representem em torno de 80% do volume diário negociado.

|

| O Ibovespa e o BOVA11 — Tudo O Que Você Precisa Saber Sobre Ações e Começar a Investir |

Dentro desse índice, como você pode supor, está a Petrobrás que citamos ao longo do artigo.

Essa carteira teórica (o Ibovespa) é reavaliada a cada quatro mês.

Dado que ela contempla as ações mais negociadas da bolsa, o índice serve como um "termômetro" do mercado, marcando as expectativas ou frustrações deste.

É por isso que muito se fala nas baixas e altas do Ibovespa.

Esse indicador é monitorado em pontos que, na verdade, equivale a R$1, visto que para formar esse indicador foi considerada uma aplicação hipotética.

Outras ações que compõem o Ibovespa: Vale (VALE3), Itaú (ITUB4), Bradesco (BBDC4).

Logo, uma forma de acompanhar o ânimo do mercado de ações brasileiros é por meio das variações do Ibovespa. Você pode também comparar a performance da sua carteira de investimentos com a do Ibovespa.

Por fim, há ainda o BOVA11, um ETF que replica as ações que compõem o índice da bolsa e normalmente muito recomendado aos iniciantes.

ETF significa Exchange Traded Fund e é fundo de investimento que tem por finalidade o que dissemos sobre o BOVA11: replicar um índice.

Como ele é negociado como se fosse uma ação, está disponível para compra a qualquer investidor, bastando acessar o home broker da corretora.

Além da característica de ser composto pelas ações mais negociadas da bolsa de valores, o que pode ser uma vantagem ao investidor iniciante e com pouco dinheiro, ele também tem um preço acessível: na última sexta-feira (29/05/2020), o preço fechou em R$ 84,15.

Como começar a investir em ações?

É fundamental que você tenha conhecimento para começar a investir em ações.

Isso porque as ações são títulos de renda variável, o que significa que não existe nenhuma certeza de que você vai obter algum retorno.

Apesar de que isso possa parecer assustador, pense bem: quão raras são as situações em que temos certeza de que tudo vai dar certo?

Até mesmo ir à escola, que é algo que passamos anos fazendo, pode resultar em dificuldades e reprovações.

Pessoalmente, eu até gosto da necessidade que o investimento em ações impõe para que você faça suas próprias decisões e assuma a responsabilidade pelos seus resultados.

Esse tipo de posicionamento faz parte de um amadurecimento que vai além do aspecto financeiro.

Adicionalmente, caso você tenha ao menos R$20,00 de que não precisará, não espere se sentir pronta. Comece e faça a sua primeira aplicação.

Basta pesquisar um pouco por boas ações a um preço baixo e você encontrará uma opção razoavelmente segura para colocar o seu dinheiro.

[NÃO É UMA RECOMENDAÇÃO]. A Itaúsa (ITSA4), holding do banco Itaú é um clássico exemplo de ação que não possui um preço elevado e é bastante sólida no mercado.

A partir da sua primeira aplicação, sinta o mercado e analise como outras ações se comportam, como foram os resultados divulgados pela sua empresa, como isso e outros acontecimentos afetaram a cotação dela, por exemplo.

Essa também é uma forma de conhecer na prática qual é a sua tolerância ao risco, analisando o seu sentimento com relação às oscilações do mercado e sem de fato perder dinheiro.

Apesar de parecer contraditório, não faça a sua primeira aplicação pensando em ganhar. Comece objetivando aprender.

Na verdade, é comum ouvir dizer que o melhor é começar perdendo, visto que normalmente o investidor iniciante quer dinheiro rápido e fácil e, ao conseguir isso num golpe de sorte, sente uma falsa segurança de ser um expert nisso, até o momento em que ele perde e diz que isso não é para ele.

Dessa forma, comece paciente e sem muitas expectativas, apenas para sentir o mercado e suas oscilações, visto que o próprio site da B3 aponta as ações como ativos extremamente lucrativos a longo prazo.

De qualquer forma, você pode usufruir ainda de muitas informações e ferramentas gratuitas para aprender mais sobre ações e monitorar os ativos e o mercado.

Veja algumas dicas:

Leia livros

É bastante interessante ler livros sobre mindset e finanças, para te ajudar a ser uma investidora cada vez mais estratégica e antifrágil.

↝ Clique aqui para saber como ler livros online ou fazer download em vários formatos (gratuitamente) + como transformar seu celular em um Kindle.

Saiba mais sobre análise de ações

Você pode aprender mais sobre como analisar ações, principalmente nos sites e no YouTube.

Os métodos mais conhecidos são análise técnica (por meio dos gráficos) e fundamentalista (indicadores quantitativos e qualitativos das empresas).

↝ Ferramentas gratuitas (site/aplicativo) para análise fundamentalista:

- Fundamentus (site mais utilizado);

- TradeMap;

- Investing.

↝ Ferramentas gratuitas para analisar gráficos das ações:

- próprio da home broker da sua corretora;

- sites como Yahoo Finanças, Investing e InfoMoney.

↝ Para quem não tem muito tempo de analisar ações, existem ainda as carteiras recomendas pelas corretoras, que são divulgadas periodicamente em seus sites e atualizadas diariamente, semanalmente, ou mensalmente.

Esteja sempre bem informada

Acompanhe youtubers, podcasts e as chamadas morning calls gratuitas (disponível no YouTube e sites) para se manter informada sobre o que acontece no Brasil e no mundo.

Há ainda o portal de Relacionamento com o Investidor (RI), obrigatório à tosas as empresas que negociam suas ações na bolsa de valores para que disponibilizem informações aos seus investidores, como a divulgação de demonstração, fatos relevantes e avisos.

Todas essas informações são públicas e ficam à disposição do investidor.

Para aprender como comprar ações na prática, aguarde nosso próximo artigo sobre finanças! Mostrarei passo a passo de como comprar uma ação pelo home broker da corretora.

+ Gostou do conteúdo? Salve o infográfico no Pinterest!

Considerações Finais

Investir em ações pode ser uma grande oportunidade de começar a multiplicar o seu capital, principalmente se você tem pouco dinheiro.

Como já venho falando aqui no blog, investir não é assim tão arriscado e não é "só para os ricos".

Você pode e deve começar a investir mesmo se tiver pouco dinheiro.

Uma opção rentável e interessante de começar a investir é comprando ações, que são uma fração do capital de uma empresa e negociadas na bolsa de valores.

A bolsa de valores é o ambiente de negociação dos investidores, que podem comprar e vender seus títulos. No Brasil, nossa bolsa de valores é a B3 — Brasil, Bolsa, Balcão e é ela quem define o horário de funcionamento da nossa bolsa de valores, cujo pregão acontece de forma 100% virtual.

Além da B3, temos também um órgão legislador e fiscalizador para esse mercado, a Comissão de Valores Mobiliários (CVM).

Dessa forma, a bolsa de valores é um mercado sério e organizado.

Entretanto, existem pelo menos 4 formas de operar em ações. São elas:

- buy and hold;

- position trade;

- swing trade; e

- day trade.

Essas modalidades estão relacionadas ao tempo que o ativo ficará na carteira e ao potencial de rentabilidade adequado.

De qualquer forma, você pode comprar e vender as ações a qualquer momento, por meio das ordens de compra e venda, que são executadas (a negociação considera-se fechada; concluída) quando existe alguém interessado em fechar o negócio nas condições estabelecidas por você.

Por ser um investimento de renda variável, ela é recomendada ao investidor do perfis moderado e agressivo.

Uma forma mais segura de investir e ganhar dinheiro com ações é buscar conhecimento constantemente para ser cada vez mais capaz de escolher empresas promissoras e com potencial de crescimento, pois a rentabilidade é consequência disso na maioria dos casos.

Dessa forma, o ideal é que você esteja sempre buscando conhecimento sobre finanças e sobre você mesma, lidando cada vez melhor com a sua tolerância ao risco e possível impaciência.

Por fim, gostaria de ressaltar que esse conteúdo é meramente informativo e que não há nele nenhum tipo de recomendação. Apenas, como sempre, gostaria de compartilhar algo que considero ainda pouco difundido no Brasil mas que deveria ser de conhecimento de todos.

Não obstante, esse conteúdo é um resumo, visto que os pontos foram tratados de forma objetiva para iniciantes. Conteúdos mais aprofundados serão abordados em diante.

Me conta nos comentários: você já investe em ações? Se sim, há quanto tempo?

Eu comecei a investir há 2 anos e sonho em ver muito mais brasileiros na bolsa de valores!

+ Siga o blog nas redes sociais:

Instagram: @blog.queromeformar

Pinterest: /queromeformar

+ PINE A IMAGEM PARA NÃO ESQUECER!

REFERÊNCIAS

5 diferentes formas de como operar na bolsa de valores. Rocktrade.

5 vantagens de investir em ações. Blog Mobills.

Acionista Minoritário. Mais Retorno.

Ações. XP Investimentos.

Bolsa de valores. Wikipédia.

Bolsa de valores para iniciantes: como começar a investir em Ações. Blog Clear.

Comissão de Valores Mobiliários. Wikipédia.

Entenda o verdadeiro risco de investir em ações. Blog Magnetis.

Ibovespa. Wikipédia.

Ibovespa: O Que é, Como Funciona, Dúvidas Comuns [Guia]. Blog da Rico.

Liquidez – Qual sua importância no mercado de ações. Dalton Vieira.

O que é capital social?. Dicionário Financeiro.

O que é uma Ação?. Portal do Investidor.

O que significa cada número nos tickers da bolsa de valores?. Mais Retorno.

Os Riscos de Investir em Ações e Dica de Especialista Para Minimizá-los. Blog da Rico.

Qual a importância do volume para operações financeiras?. Nelogica.

Quais são as vantagens e desvantagens de investir em ações?. Blog Monetus.

Quais são as vantagens e desvantagens de investir em ações?. Genial Investimentos.

Quem Somos. B3.

Volume – Monitore o rastro dos grandes investidores. Dalton Vieira.

Nenhum comentário:

Postar um comentário

- Lembre-se de que todo e qualquer comentário é de inteira responsabilidade do autor.

- Não pratique spam!

- Deixe a opção "Notifique-me" marcada para que você receba uma notificação quando seu comentário for respondido.